Как получить 30 - 50% в год, покупая акции - лидеров раз в месяц. И собрать 10 миллионов рублей к пенсии, в ближайшие 10 лет.

Падшие ангелы - похороны счета под благовидным предлогом.

Ну и что, что акции падают. В итоге все же выросло. Это один из устоявшихся стереотипов.

Мы еще коснемся отдельно темы, почему рынке всегда растут. А сейчас посмотрим насколько выгодно покупать на распродажах прошлых лидеров.

Я думаю, вы уже заметили, что инвесторы ходят “толпой”? Есть мода на отдельные рынки, активы. Так было всегда, не смотря на то, что вместо интернета, была только свежая пресса.

В 60-е была мода на конгломераты (времена фантастической торговли Сороса). В 80-е все покупали нефть и газ. А все что надо было делать в 90-е – это купить любую компанию, которая хоть как то связана с интернетом.

Что случилось позже с лидерами каждого ралли? И была ли хорошая идея покупка каждого из них после сокрушительного обвала?

В своей карьере я пережил всего несколько кризисов, что достаточно мало для достоверной статистики. Поэтому обратимся к опыту наших авторитетных предшественников.

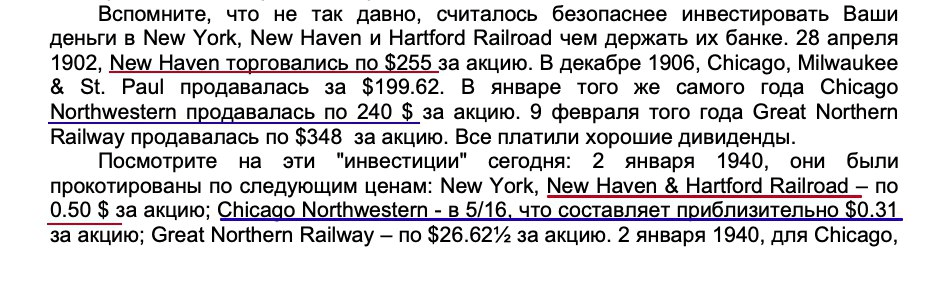

В своей книге знаменитый трейдер акциями Джесси Ливермор приводит пример, как вели себя лидеры первого десятилетия 20 века спустя почти 40 лет:

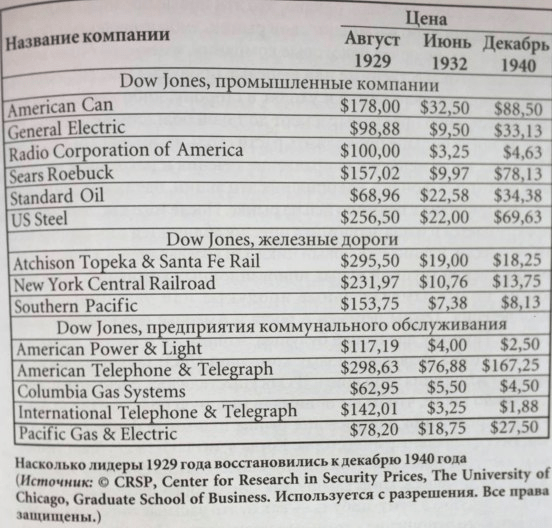

Ровно такую же статистику, показывает нам автор всемирно известного метода CANSLIM (индекс IBD 50) О Нил:

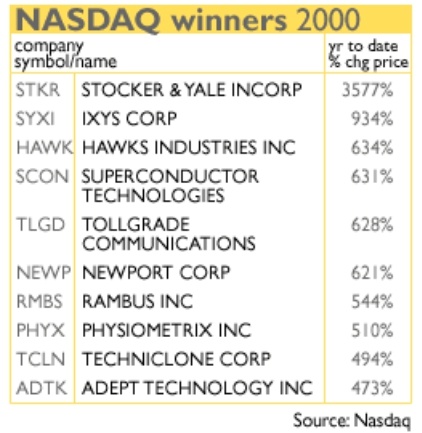

Бум интернет компаний был не так давно и статистику по ведущим акциям найти не составило труда. Статья в CNN аккурат на вершине рынка, говорила о том какой был прекрасный прошлый год для этих акций.

Журналисты любят такие истории:

“10 000 долларов вложенные в технологические акции 31 декабря 1999 год превратились бы к концу июня 2000 года в 60 000 долларов сегодня. Средняя доходность 10 лидеров составила 902% прибыли.”

Картина такой доходности мало кого оставит равнодушным! 😉

А вот, что стало с этими акциями после тотальной распродажи:

Но, индекс же вырос! – скажут приверженцы “вечного роста рынка”.

Верно, рынок восстановился спустя 18 лет. Но, это уже другая история, другие лидеры и другие люди. Состав индекса технологических компаний изменился. Точно также как и рост рынка с 1940 года был без участия прошлых звезд. Их давно уже поглотили или они обанкротились.

А вот “звезда” начала 2000-х. Страховая компания AIG:

Думаю, эту историю уже многие из вас помнят. Ипотечный кризис утащил тогда на дно много страховых и банков.

И еще несколько фактов для размышлений.

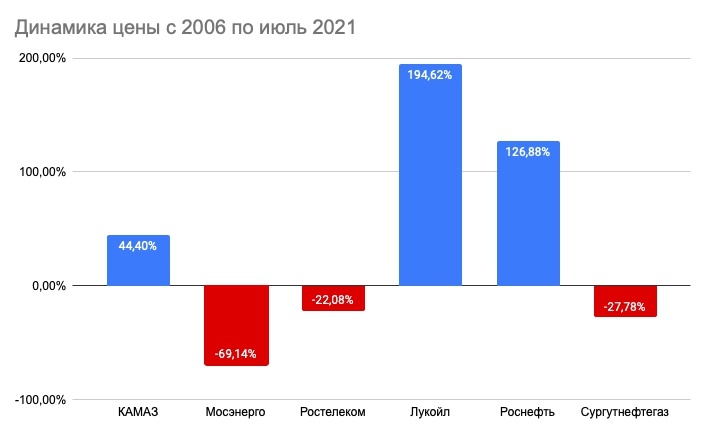

В состав индекса РТС в 2006, в начале ралли, входили акции Камаза, Мосэнерго, Ростелеком, Лукойл, Роснефть, Сургутнефтегаз.

За, практически 15 лет, только Лукойл и Роснефть показали гениальные 195% и 127%, уравновесим Мосэнерго, Ростелеком и Сургутнефтегаз.

Вложив рублевый эквивалент 1 тысячи долларов, в равных долях, в эти акции в 2006 году, мы бы даже получили рост портфеля в рублях в размере +24,2%.

За это же время индекс Московской биржи IMOEX вырос на 128,6%!!!

Пассивный портфель из прошлых лидеров оказался конкретно хуже рынка. Дивиденды в расчете не учитываем, т.к. нас интересует сравнение исключительно роста тела.

И да! За это время покупательная способность рубля упала. В долларовом эквиваленте этот портфель сегодня стоит 433 доллара, -56,7% к начальной ценности инвестиций.

Выводы:

- Когда на рынке происходит крупный обвал, не стоит ловить прошлых лидеров, хоть и очень хочется. Важно понять, кому выгодны новые условия? Попробовать заметить новых лидеров. О способах мы поговорим на вебинаре.

- Не слушайте сказки о рынке, который всегда растет! Растет индекс, в который входят новые ЛИДЕРЫ. Состав индекса меняется и создается впечатление, что рынок всегда растет.

Для любителей заговора – классная тема! Чтобы люди несли деньги на биржу, рынки просто обязаны показывать вечный рост!

Те, кто инвестирует в индекс или ИТФ на индекс равными частями могут дальше не читать. Из всех стратегий для непрофессионалов – это наиболее подходящая. Вы всегда будете на уровне индекса.

А, если вам интересно научится замечать лидеров и быть лучше рынка , оставайтесь со мной еще два дня. Впереди много полезного и интересного.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: